Sobre la base de los últimos datos y de las reflexiones de los expertos del mercado en la Comisión Europea, las perspectivas a corto plazo se publican tres veces al año (a principios de primavera, principios de verano y principios de otoño).

Desde la edición de otoño de 2022, los precios de la energía y los fertilizantes han comenzado a bajar. Los elevados precios de las materias primas el año pasado ayudaron a contrarrestar los elevados costes de los insumos y las primeras estimaciones indican un aumento de la renta agrícola media de la UE, con importantes disparidades sectoriales y regionales. Sin embargo, las perspectivas del mercado a corto plazo de la primavera de 2023 siguen impulsadas por los impactos negativos de la invasión rusa de Ucrania, en particular en los precios de la energía, los fertilizantes y los piensos, y por los elevados costes de los insumos y la inflación alimentaria, que siguen afectando a los mercados agrícolas y a las decisiones de compra de los consumidores de la UE.

La agricultura mundial se enfrentó al tercer ciclo climático consecutivo de «La Niña» en 2022, y gran parte de la UE experimentó sequías invernales, empeorando aún más la disponibilidad de agua en las regiones con depósitos de agua ya bajos.

Estas cuestiones constituyen la base de la edición de primavera de 2023 del informe de perspectivas a corto plazo. Se ofrecen perspectivas de mercado para la UE-27. Además de las perspectivas a corto plazo, la Comisión también publica documentos asociados, incluidos anexos estadísticos y balances.

Fundamentos del mercado

Sin embargo, las previsiones macroeconómicas actuales de la UE son relativamente más positivas que en otoño de 2022, a pesar de las incertidumbres sobre el suministro de energía para el próximo invierno y las recientes tensiones en los mercados financieros.

Los precios del gas natural han seguido disminuyendo, lo que redujo la presión sobre el mercado de fertilizantes de la UE, pero los precios de los fertilizantes siguen siendo significativamente más altos que hace dos años. Sin embargo, la inflación alimentaria podría seguir siendo alta hasta que los costos de los insumos se transmitan a lo largo de la cadena de suministro de alimentos y traigan alivio a los consumidores.

El tipo de cambio entre el euro y el USD ha vuelto a situarse por encima de la paridad, pero se espera que el dólar estadounidense se mantenga relativamente fuerte a corto plazo. La depreciación del euro podría aumentar las exportaciones agroalimentarias, pero también generar insumos agrícolas más caros y profundizar aún más la inflación.

LECHE Y PRODUCTOS LÁCTEOS

A pesar de las expectativas de una producción más baja, la producción de leche de la UE en 2022 se mantuvo bastante estable. Sin embargo, los contenidos más bajos de grasa y proteína en la leche redujeron la disponibilidad para su procesado. Las exportaciones de productos lácteos de la UE disminuyeron en volumen (pero alcanzaron niveles récord en términos de valor), como resultado de los altos precios de la UE, la oferta limitada y la disminución de las importaciones chinas. Por otro lado, el uso doméstico de lácteos aumentó levemente a pesar de la creciente inflación de alimentos.

En 2023, es probable que aumente el sacrificio de vacas, en respuesta a la disminución de los precios de la leche cruda, que también podría compensarse en parte con el aumento de la producción de leche (suponiendo condiciones climáticas normales). A pesar de una ligera disminución en las entregas de leche de la UE (-0,2%), la disponibilidad de procesamiento aún podría mantenerse estable gracias a un mayor contenido de grasa y proteína en la leche. Se espera que la corriente de procesamiento de queso y suero se vea favorecida por la industria, debido al potencial de exportación de la UE y al consumo interno de queso relativamente estable. La producción de mantequilla y LDP podría disminuir debido a las existencias mayores de lo habitual (tomadas a partir de 2022), lo que podría cubrir parcialmente el aumento de las exportaciones y el uso interno.

En general, se espera que el consumo de la UE se enfrente a un cambio de preferencia de los consumidores hacia productos de menor calidad, afectando más bien el valor y no el volumen total. La recuperación de la demanda de importaciones en China sería un factor importante para el crecimiento de las exportaciones de la UE.

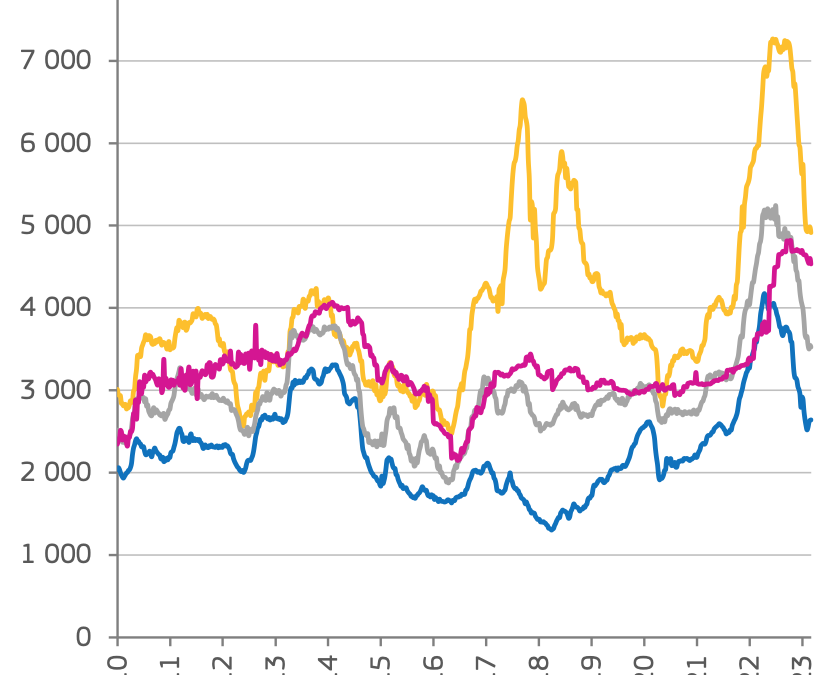

LOS PRECIOS DE LOS LÁCTEOS EN LA UE

A pesar de las expectativas iniciales de una disminución de las entregas de leche en la UE en 2022, se mantuvieron relativamente estables (tras un notable crecimiento del 1,4 % en el cuarto trimestre). Los altos precios de la leche cruda podrían haber sido un incentivo para esto, compensando el aumento de los costos de los insumos. Los precios medios de la leche cruda en la UE disminuyeron en enero de 2023 después de 24 meses de crecimiento ininterrumpido, alcanzando los 55 EUR/100 kg en febrero.

Entre septiembre y marzo, los precios de la mantequilla en la UE fueron los que más cayeron (-32 %), seguidos de cerca por las leches en polvo (SMP -30 %, WMP -29 %, suero en polvo -24 %). La caída fue menor para el queso cheddar (-3%). En comparación con el promedio de 5 años de la misma semana de marzo, solo los precios del suero son más altos.

La evolución de los precios de la mantequilla y la SMP permite calcular un «precio equivalente de la leche en la UE» que, con un desfase de 2 a 3 meses, anticipa las tendencias de los precios de la leche cruda. Es probable que la creciente disponibilidad estacional debido al pico de producción de primavera en la UE y las existencias existentes del año pasado mantengan los precios de los lácteos en una tendencia a la baja. Sin embargo, el alcance de dicha disminución dependerá del desarrollo de la demanda, con el crecimiento de las exportaciones detenido por las existencias existentes en China en 2022; algunos pedidos pospuestos porque los compradores esperaban nuevas caídas de precios; y subiendo la comida

LAS ENTREGAS DE LECHE DE LA UE EN 2023 SE REDUCIRÁN

Si bien las entregas de leche de la UE se mantuvieron estables en 2022, el contenido de grasa y proteína de la leche fue menor (-0,4 % y -0,3 %, respectivamente). Como resultado, se redujo la disponibilidad de sólidos lácteos para procesamiento. Fue el clima cálido y seco lo que afectó negativamente la calidad y la disponibilidad de pastos y cultivos forrajeros, además de imponer estrés a las vacas lecheras. Los rendimientos de leche también crecieron menos en comparación con las tasas anuales anteriores (solo 0,7% en 2022). Es probable que los resultados positivos debido a los altos precios de la leche cruda hayan impedido que los ganaderos reduzcan sus rebaños, por lo que el hato lechero de la UE cayó un 0,6 %, menos de lo esperado.

En 2023, es probable que la caída del precio de la leche cruda en la UE provoque un aumento de los sacrificios, ya que los costos de los alimentos y otros insumos podrían seguir siendo altos (a pesar de que se espera que los costos superen el pico alcanzado el año pasado). En general, la cabaña lechera de la UE podría reducirse en un 1 %. Hasta cierto punto, esto también podría verse incentivado por los precios más altos de la carne de vacuno. La disminución del hato lechero podría compensarse aumentando los rendimientos (0,8 %), suponiendo condiciones climáticas normales y eliminando así el impacto negativo del clima cálido y seco. Esta suposición también podría tener un impacto positivo en el contenido de grasa y proteína de la leche, que podría estar un 0,2 % por encima de los niveles del año pasado. A la luz de todos estos factores, la producción total de leche en la UE podría disminuir (-0,2 %), en particular en la segunda mitad del año, pero el aumento de la grasa y la proteína de la leche podría mantener estable la disponibilidad de leche para procesamiento.

ASIA Y LA DEMANDA MUNDIAL DE LÁCTEOS

A nivel mundial, la demanda de productos lácteos se mantuvo fuerte en 2022 (excepto en China) a pesar de los temores iniciales de caídas relacionadas con el aumento de la inflación mundial y los precios de importación, que (más allá de los costos de los insumos) también se vieron afectados por los costos de transporte aún altos y la fortaleza del dólar estadounidense. Sin embargo, se observó cierta diferenciación regional, con los países del Sudeste Asiático y MENA (especialmente Argelia) mostrando un crecimiento mientras que algunos otros países en desarrollo (especialmente en África) estaban resistiendo. En particular, la fortaleza del dólar estadounidense encareció las importaciones de los países africanos. Esto podría hacerlos vulnerables también en 2023, mientras que otra demanda podría seguir siendo positiva, especialmente en los mercados asiáticos con una inflación más baja. Con respecto a China, se supone que las existencias acumuladas en los últimos años se encuentran ahora en niveles normales. Combinado con la eliminación de la política Zero-COVID, y suponiendo un retorno de la confianza de los consumidores y cierta fortaleza de su poder adquisitivo, China podría reiniciar su actividad de importación en 2023.

Los precios al consumidor de los productos lácteos continúan aumentando en la UE y solo el precio de la mantequilla ha alcanzado su punto máximo hasta ahora. Según los informes, los consumidores buscan opciones más baratas en lugar de reducir el consumo. Los productos premium y de marca son los que más sufren. Es probable que la presión de los minoristas (especialmente las tiendas de descuento) por precios más bajos aumente la presión sobre los precios a lo largo de toda la cadena.

RECUPERACIÓN ESPERADA DE LAS EXPORTACIONES DE SMP DE LA UE EN 2023

La colección estable de leche de la UE en 2022, y especialmente su aumento en el cuarto trimestre, dio como resultado una producción de mantequilla y SMP más alta de lo previsto. Estos volúmenes adicionales no pudieron ser absorbidos completamente por la demanda. Aunque la demanda aumentó por una menor caída en las exportaciones de LDP y un mayor aumento en el uso interno de mantequilla, tanto las existencias de mantequilla como las de LDP crecieron en 2022.

En 2023, a pesar de la disponibilidad estable de grasa y proteína láctea, no se espera que aumenten los flujos de producción de mantequilla y SMP. Se espera una disminución de la oferta de -0,2% para ambos productos, y se supone que la creciente demanda se cubrirá en parte con las existencias. En el caso de SMP, es probable que las exportaciones de la UE se recuperen (+8 %), especialmente a destinos en el Sudeste Asiático, donde otros competidores habían absorbido previamente cuotas de mercado de la UE debido a sus precios competitivos y proximidad geográfica (por ejemplo, Nueva Zelanda, lo que aumentó la disponibilidad de SMP a medida que su leche se recanalizó de WMP a SMP y mantequilla). El uso doméstico de SMP en la UE también podría crecer, probablemente impulsado por la demanda de polvos rellenos de grasa, especialmente en mercados más sensibles a los precios. En cuanto a la mantequilla, la recuperación de la demanda en China y la demanda estable del Reino Unido y los EE. UU. podrían respaldar el crecimiento de las exportaciones de la UE (2 %). El uso doméstico podría permanecer estable en general (0,1%), especialmente si los precios continúan su tendencia a la baja.

MÁS LECHE CONVERTIDA EN QUESO Y SUERO

En 2022, la producción de queso de la UE cayó (-0,5 %). A nivel mundial, la demanda de queso se mantuvo estable, incluso aumentó en el Reino Unido (el mayor importador mundial, +2% hasta noviembre), Arabia Saudita (+10%) y EE. UU. (+1%). Por otro lado, hubo una menor demanda de China (top 6 importador mundial, -17%). Esta evolución apuntaló la tendencia a la baja observada en los envíos de la UE (-3 %). En el mercado interno, se produjo cierta degradación de las opciones de los consumidores por tipos de queso más baratos, lo que apoyó una relativa estabilidad del uso de la UE, cubierto parcialmente por las existencias existentes.

En 2023, se podría canalizar más leche hacia la producción de queso y suero, lo que probablemente ofrezca una mejor valorización que otras corrientes. Podría crecer un 0,7 %, contribuyendo a la recuperación de las exportaciones de la UE (+2 %), suponiendo cierta estabilidad de los envíos a EE. UU. y el Reino Unido, mientras que la demanda de China podría aumentar. El consumo de la UE podría cambiar de manera comparable al año anterior (+0,2%). La producción de suero de la UE también se beneficiará. Si bien en 2022 las exportaciones de la UE cayeron (-7,3 %), principalmente debido a la menor demanda china, podrían recuperarse en 2023, respaldando el crecimiento de los envíos de la UE (5 %). A diferencia de las exportaciones de la UE, el uso doméstico creció en 2022 (+2,4%), del cual una gran parte normalmente se dirige a la alimentación. Dada la caída de la cabaña lechera en 2023, y suponiendo que las compras individuales puedan orientarse hacia productos más básicos y, por lo tanto, gastar menos en nutrición especializada, el uso de suero de leche en la UE podría reducirse (-0,5 %).

EL CONSUMO DE FDP VUELVE A LA TENDENCIA A LA BAJA

En 2022, la producción de FDP en la UE continuó su tendencia a la baja, impulsada en particular por la leche de consumo y los yogures, mientras que la producción de nata aumentó. Al mismo tiempo, las exportaciones de la UE cayeron un 14 % en comparación con el nivel récord del año pasado, en particular debido a la caída de las exportaciones de yogur (-32 %) y leche de consumo (-13 %). El consumo de FDP en la UE se mantuvo estable en general, en parte explicado por un cambio positivo en la población de la UE registrado el año pasado y la desaceleración de las exportaciones.

En 2023, todavía se espera que alrededor de un tercio de la leche de la UE se canalice a FDP. Sin embargo, su producción general podría mantener su trayectoria a la baja (-0,5 %), a pesar de una recuperación esperada en los envíos de la UE (+10 %) debido a un aumento de la demanda de servicios de alimentos para beber leche y nata en China. Es probable que el consumo de la UE sea menor (-0,7 %), y así vuelva a su tendencia a la baja.

Entre otros productos lácteos, la producción de WMP de la UE sigue una tendencia a la baja (-4,5 %), y las exportaciones se contraen menos que el año anterior (-5 % en comparación con el -19 % en 2022). El uso doméstico seguirá siendo la principal salida para EU WMP (64%). Al estar dirigido principalmente a la repostería y dado su posicionamiento en las cestas de consumo como productos más premium o de placer, se espera cierta reducción del uso doméstico (-4%), tras la recuperación del año pasado (+9%).